中新網(wǎng)11月21日電(中新財(cái)經(jīng)記者 左宇坤)房地產(chǎn)企業(yè)的化債進(jìn)程,迎來(lái)了標(biāo)志性事件。

11月20日,融創(chuàng)中國(guó)控股有限公司發(fā)布公告,宣布境外債務(wù)重組各項(xiàng)條件已獲滿(mǎn)足,并于當(dāng)日正式生效。這也意味著歷時(shí)18個(gè)月的融創(chuàng)境外債重組成功。

業(yè)內(nèi)分析指出,融創(chuàng)成為首家完成境內(nèi)外債務(wù)重組所有流程的大型房企。11月21日港股開(kāi)盤(pán),融創(chuàng)中國(guó)高開(kāi)近7%,后漲幅一度擴(kuò)大至25%。

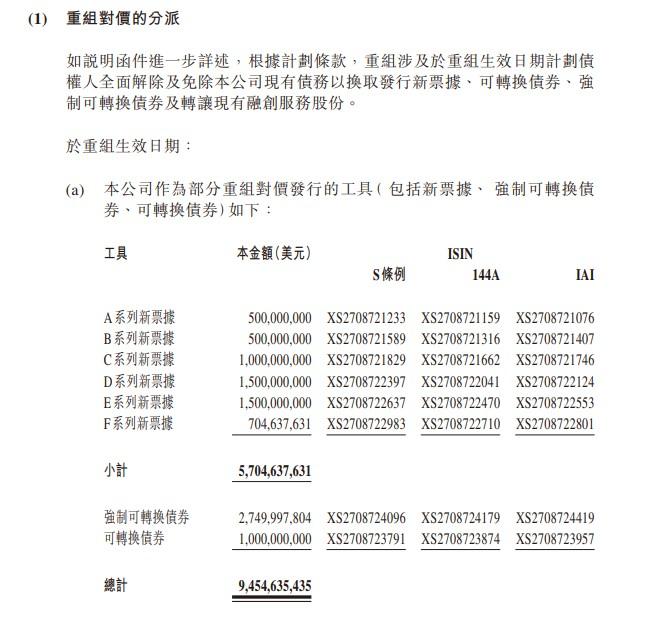

融創(chuàng)中國(guó)作為部分重組對(duì)價(jià)發(fā)行的工具。 截圖自融創(chuàng)中國(guó)公告

融創(chuàng)中國(guó)作為部分重組對(duì)價(jià)發(fā)行的工具。 截圖自融創(chuàng)中國(guó)公告

歷時(shí)18個(gè)月的化債之路

根據(jù)公告,本次融創(chuàng)中國(guó)的境外債重組規(guī)模約百億美元,債權(quán)人現(xiàn)有債務(wù)將被置換為新票據(jù)、強(qiáng)制可轉(zhuǎn)換債券、可轉(zhuǎn)換債券、融創(chuàng)服務(wù)的股票,分別對(duì)價(jià)57億美元、27.5億美元、10億美元、7.75億美元。

據(jù)知情人士透露,伴隨著境內(nèi)外公開(kāi)市場(chǎng)債務(wù)重組全部完成,融創(chuàng)整體化解約900億元人民幣的債務(wù)風(fēng)險(xiǎn),境外公開(kāi)市場(chǎng)2-3年內(nèi)無(wú)剛性還債壓力。同時(shí)增加的權(quán)益資本可為“保交樓”和經(jīng)營(yíng)的恢復(fù)提供重要支撐,為經(jīng)營(yíng)恢復(fù)創(chuàng)造了更好條件。

這一天的到來(lái)并不容易。2021年下半年,融創(chuàng)流動(dòng)性緊張加劇,并于2022年5月出現(xiàn)債務(wù)逾期。此外,2022年3月28日晚間,融創(chuàng)公告稱(chēng)不刊發(fā)2021年未經(jīng)審核年度業(yè)績(jī),股票4月1日起暫停買(mǎi)賣(mài)。

“自2021年第四季度開(kāi)始,行業(yè)環(huán)境持續(xù)發(fā)生變化,很多事情超出預(yù)判,公司也出現(xiàn)流動(dòng)性困難,面臨前所未有的經(jīng)營(yíng)壓力。雖然我們也強(qiáng)調(diào)穩(wěn)健和利潤(rùn),但追求規(guī)模的慣性,讓我們?cè)谕顿Y上過(guò)于樂(lè)觀(guān)和激進(jìn)。”融創(chuàng)中國(guó)董事會(huì)主席孫宏斌曾反思稱(chēng)。

他還在今年3月的債務(wù)重組說(shuō)明上表示:“重組要快,這是公司恢復(fù)的基礎(chǔ);另一個(gè)是方案要系統(tǒng)、周全,能支持公司真正恢復(fù)過(guò)來(lái)、走出困境,只有走出來(lái),債務(wù)重組才有意義、才能保護(hù)所有債權(quán)人最終利益。”

回看整個(gè)債務(wù)重組過(guò)程,2023年3月28日,融創(chuàng)發(fā)布公告,并邀請(qǐng)其他債權(quán)人加入重組協(xié)議,以債轉(zhuǎn)股或延長(zhǎng)債務(wù)期限、債務(wù)置換可轉(zhuǎn)換債券等方式進(jìn)行境外債務(wù)重組;4月13日,融創(chuàng)中國(guó)如期復(fù)牌;9月18日,融創(chuàng)海外債重組方案投票,債務(wù)總額通過(guò)率為98.3%;10月5日,融創(chuàng)中國(guó)發(fā)布公告稱(chēng),其境外債務(wù)重組計(jì)劃的呈請(qǐng),已于公告日在香港高等法院進(jìn)行聆訊,計(jì)劃已獲得香港高等法院的批準(zhǔn);11月17日,融創(chuàng)中國(guó)發(fā)布公告稱(chēng),境外債務(wù)重組生效日期將為11月20日。

為更多出險(xiǎn)房企注入信心

“融創(chuàng)的化債工作意義在于,其屬于全國(guó)首個(gè)境內(nèi)外債務(wù)重組流程走完的大型房企,所以具有標(biāo)桿性。這既說(shuō)明融創(chuàng)在化債方面的積極和努力,也說(shuō)明融創(chuàng)的資產(chǎn)相對(duì)是優(yōu)秀的,更說(shuō)明其化債方面的策略是科學(xué)和富有成效的。”易居研究院研究總監(jiān)嚴(yán)躍進(jìn)說(shuō)。

據(jù)不完全統(tǒng)計(jì),在本輪房地產(chǎn)行業(yè)流動(dòng)性危機(jī)中,有超50家上市房企進(jìn)行債務(wù)重組。在此之前,富力地產(chǎn)在2022年末成為首家完成境內(nèi)外債務(wù)重組的房企。

對(duì)于兩者的不同,業(yè)內(nèi)人士認(rèn)為,融創(chuàng)與富力兩家公司量級(jí)不一樣。富力地產(chǎn)債務(wù)重組時(shí)間比較早,主要以展期為主;融創(chuàng)整體方案則比較多元一些,也更具創(chuàng)新性。

其他啟動(dòng)債務(wù)重組上市房企中,中國(guó)奧園、旭輝控股集團(tuán)等趕在“大限”之前成功復(fù)牌,但化債之路依然任重道遠(yuǎn)。例如近日,奧園境外債務(wù)重組聆訊就出現(xiàn)插曲,平安海外提出反對(duì)意見(jiàn),并被法院暫時(shí)駁回。

方正證券認(rèn)為,目前樓市修復(fù)延續(xù),市場(chǎng)對(duì)于頭部穩(wěn)健房企出現(xiàn)信用風(fēng)險(xiǎn)的顧慮減弱,中央持續(xù)表態(tài)有望提振樓市信心,地產(chǎn)新模式改革框架逐步清晰,行業(yè)在發(fā)展與探索中完成新模式的平穩(wěn)過(guò)渡值得期待。

化債、化風(fēng)險(xiǎn)只是第一步

但不可否認(rèn)的是,融創(chuàng)目前的股價(jià)、債價(jià)還處于低位。業(yè)內(nèi)分析認(rèn)為,后續(xù)隨著政策利好更多的釋放,市場(chǎng)信心的逐步修復(fù),恢復(fù)正常經(jīng)營(yíng)的核心是銷(xiāo)售回正、重啟拿地與獲得公開(kāi)市場(chǎng)融資。

中指研究院企業(yè)研究總監(jiān)劉水指出,房企化債的核心在于銷(xiāo)售,債務(wù)重組是以“時(shí)間換空間”,對(duì)于出險(xiǎn)房企而言,獲取寶貴時(shí)間后,仍需盡快恢復(fù)正常經(jīng)營(yíng)狀態(tài),改善經(jīng)營(yíng)現(xiàn)狀,回歸正軌,包括盤(pán)活存量項(xiàng)目、“保交樓”,加快銷(xiāo)售促回款,盡快恢復(fù)組織機(jī)能等。

近日,人民銀行、金融監(jiān)管總局、證監(jiān)會(huì)聯(lián)合召開(kāi)金融機(jī)構(gòu)座談會(huì),研究近期房地產(chǎn)金融、信貸投放、融資平臺(tái)債務(wù)風(fēng)險(xiǎn)化解等重點(diǎn)工作,明確要支持房地產(chǎn)企業(yè)通過(guò)資本市場(chǎng)合理股權(quán)融資。

劉水表示,當(dāng)前“保交樓”依舊是房企經(jīng)營(yíng)的底線(xiàn),國(guó)家亦出臺(tái)各項(xiàng)政策給予支持。在各項(xiàng)利好政策下,出險(xiǎn)房企還需抓住機(jī)會(huì),積極開(kāi)展復(fù)工復(fù)產(chǎn),逐步恢復(fù)正常經(jīng)營(yíng)。(完)